財産を引き継ぐ方法には、主に「相続」と「生前贈与」の二つの方法があります。

生前贈与は相続対策に有効な手段の一つだと認識している人も多いのではないでしょうか?

実際に、生前贈与を上手く活用することで、税負担を軽減できるなどのメリットを得られます。

ですが、しっかりと制度を理解して行わないと、きちんと相続が行われなかったり予想外の金額負担が発生したりしてしまいます。

特に、生前贈与に関係する「贈与税」は令和5年度税制改正により、制度が大幅に見直されています。

今回は、贈与税や生前贈与の概要や注意点についてご紹介致します。

贈与税が今後どのような税制となるのか、どのように活用していくのが良いかなど、参考にしてみて下さい!

Contents

生前贈与とは?

被相続人が亡くなった後に財産を渡すことを「相続」ということに対して、被相続人が生きている間に財産を無償で渡すことを「生前贈与」と言います。

事前に財産を贈与しておくことで亡くなったときの財産が少なくなります。

つまり、相続時の財産にかかる「相続税」の軽減に繋がるのです。

生前贈与の場合は相続税の代わりに「贈与税」がかかる点には注意が必要ですが、一定の要件を満たせば贈与税がかからなかったり、税額を抑えたりすることが可能です。

また、生前贈与では法定相続人以外にも財産を引き継ぐことが可能です。

そのため、孫に財産を残したい場合などには、遺言書に記載する以外の選択肢として考えられます。

生前贈与は大きく「暦年課税制度」と「相続時精算課税制度」の2つに分けられます。

暦年課税制度

「暦年課税」は、1年の間に贈与された財産の合計額から基礎控除額となる110万円を差し引いた金額に対して、贈与税を課税する制度です。

毎年1月1日から12月31日までの間に贈与された財産が110万円以下であれば、贈与税はかからず、税務署への申告も不要です。

ただし、暦年課税は財産をもらった人ごとに計算するため、両親から100万円ずつもらった場合などは、合計額の200万円から基礎控除額110万円を差し引いた90万円に対して贈与税がかかります。

この110万円の基礎控除は毎年受けることが可能です。

なるべく早いうちから贈与行っておくことで、税負担を大きく軽減することができます。

また、生前贈与には贈与者が亡くなる前の一定期間に暦年課税で贈与した財産を、相続財産に加算して相続税を計算するという「相続財産への足し戻し(加算)ルール」が設けられています。

この加算には、年間110万円の非課税枠は適用されません。

相続時精算課税制度

高齢者層から若年層へ比較的高額な財産の早期移転を促すための制度です。

原則60歳以上の父母や祖父母から18歳以上の子どもや孫へ贈与する際に選択できます。

生前贈与の時点では一定額までの贈与税が軽減され、贈与者が亡くなった際に贈与額を相続財産に加算して相続税を算出します。

相続発生時に生前贈与分の贈与税を精算することから、「相続時精算課税」と呼ばれています。

相続税の対象となってしまうものの、多額の贈与を行った時点での贈与税負担を軽減することができます。

相続時精算課税制度を選択する場合は、最初に贈与を受けた年の翌年3月15日までに、届出書及び一定の書類を贈与税の申告書に添付して税務署へ提出しなくてはいけません。

また、相続時精算課税制度を選択した場合、暦年課税制度に戻すことはできなくなるため、注意が必要です。

【相続時精算課税制度の税負担】

(贈与時)

贈与時には、贈与額2500万円(特別控除額)までは課税されず、2500万円を超えた部分に20%の税率で贈与税が課税されます。この特別控除額は累計で2500万円までとなっているので、複数年にわたり使うことができます。

(相続発生時)

贈与者が死亡した際には、この制度を利用して贈与した累積贈与額(贈与時の財産評価額の累計額)を相続財産に加算して相続税を計算します。なお、この制度で贈与税を納付していた場合は、その金額が控除または還付されます。

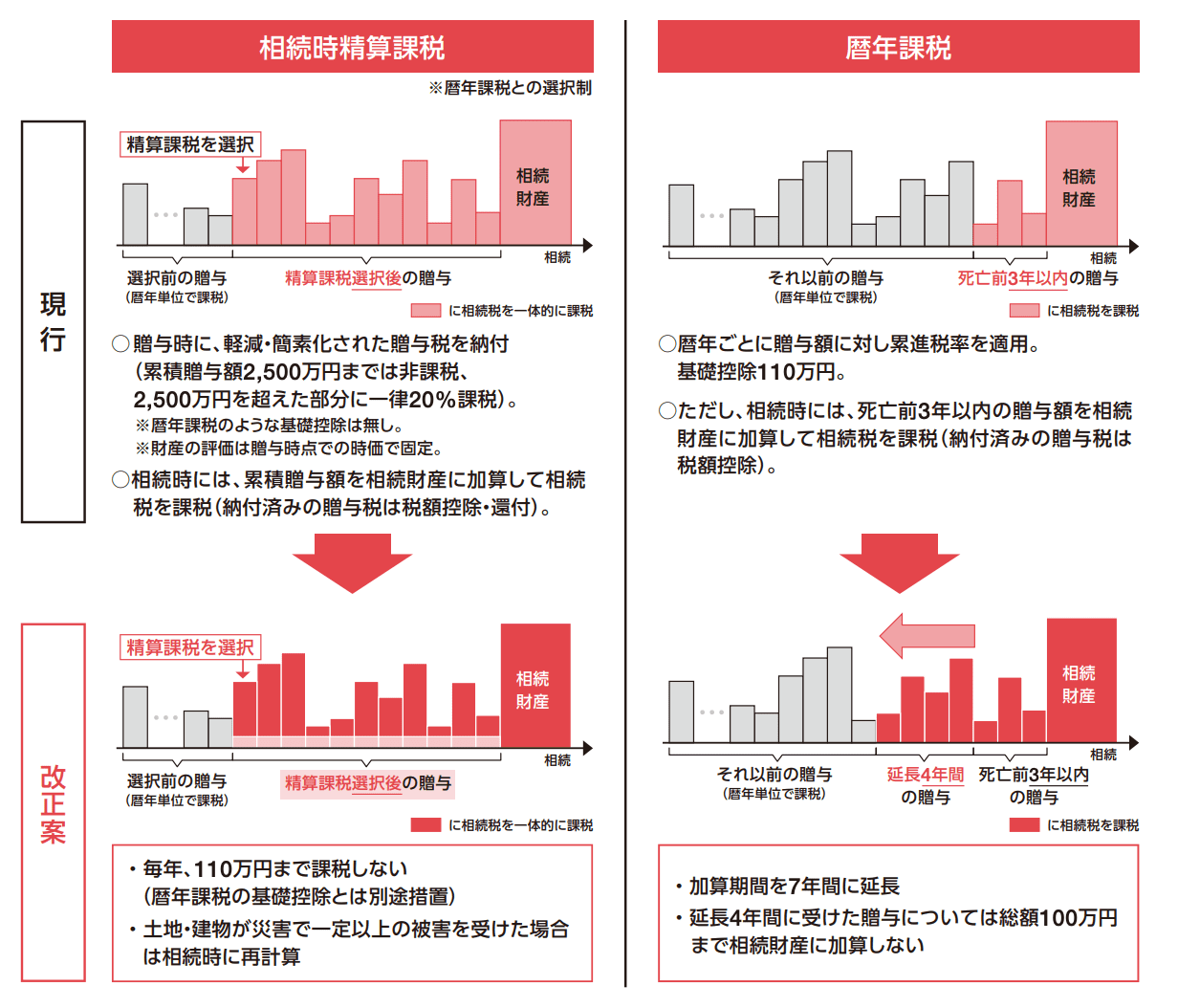

令和5年税制改正の内容

暦年課税制度の改正内容

相続財産への足し戻しルールの加算期間が3年から7年に延長されました。

令和6年1月1日以降の贈与が対象となるので、今年から行う贈与は加算期間延長の対象となります。

ただし、延長された4年分の贈与については、総額100万円までは相続財産に加算しない措置が取られています。

相続時精算課税制度の改正内容

以前までは相続時精算課税制度を利用する場合に、年間110万円の基礎控除が適用されませんでした。

ですが、今回の改正によって、相続時精算課税制度においても贈与を受けた財産から110万円が控除できることとなりました。

毎年110万円以内であれば贈与税の申告は不要となり、2500万円の限度額や相続税への加算にも含まれません。

生前贈与の活用が得になるケース・活用のポイント

法定相続人以外への相続

相続税における基礎控除の計算式は「3000万円+600万円×法定相続人数」です。

そのため、法定相続人以外で財産を受け取る人が増えたとしても、相続税の基礎控除額は増額されません。

また、法定相続人以外の人は、法定相続人に比べて相続税の負担が割増になっています。

お孫さんなどへの相続を想定している場合などは、生前贈与を検討してみると良いでしょう。

将来値上がりが見込まれる財産を有している

不動産や有価証券などを有している場合は、生前贈与で前もって贈与しておくことで、相続税額を軽減することができるでしょう。

また、賃貸物件などを生前贈与することで、物件だけでなく家賃収入などの収益も早めに移転させることが可能です。

それにより、被相続人の相続財産を減らすことができるなどのメリットもあります。

相続トラブルを防ぐことができる

生前贈与では、財産を贈与する相手や金額を自由に決めることができます。

将来相続が発生した際に、財産分割をめぐる相続人同士のトラブルのもとになりそうな財産を生前贈与しておくことで、トラブルを回避する方法もあります。

贈与税の注意点

定期贈与とみなされると贈与税が課税される

暦年課税の基礎控除の範囲で贈与をしていたとしても、定期贈与とみなされて贈与税が課税される場合があります。

定期贈与とは、あらかじめ一定額の財産を贈与することを約束していて、それを定期的に分割して贈与することです。

例えば、1000万円を贈与する約束で、毎年100万円ずつ10年にわたって贈与した場合は、定期贈与とみなされます。

定期贈与とみなされれば1,000万円から基礎控除110万円を控除した890万円に対して贈与税が課税されます。

贈与者と受贈者との間で贈与を行なう都度、贈与契約書を作成するなど、定期贈与とみなされないよう注意しましょう。

名義預金にならないように注意が必要

贈与は贈与者と受贈者の合意に基づいて行うことが必要です。

そのため、一方的に贈与して受け取った側が与えられたことを知らなければ、贈与とはみなされません。

よくあるのは、親が子ども名義の預金口座を開設し、子どもがその存在を知らないというケースです。

この場合、その預金口座は「名義預金」として相続税の課税対象になる可能性があります。

名義預金とみなされないためには、贈与をするたびに、誰が(贈与者)、誰に(受贈者)、いつ(贈与時期)、何を(贈与財産の内容 )、どうやって(贈与の方法)贈与するかを明確にした贈与契約書を作成し、贈与者と受贈者、双方の署名捺印をしたものを残しておくようにしましょう。

老後の生活費や介護費用の不足に気をつける

生前贈与は、上手く活用すれば相続における節税対策として有効です。

ですが、贈与をしすぎて自身の老後資金や介護資金が不足してしまい、子どもや孫に金銭サポートを頼ることになっては本末転倒です。

自分があとどれくらい生きるかは、誰にも分かりません。

そのため、生前贈与を行う際には、自身の人生設計も踏まえてしっかり計画して実行することが大切です。

まとめ

生前贈与は自分の希望通りに財産を贈与できる有効な相続対策の一つです。

制度を上手く活用することで税負担を軽減できるなどのメリットもあります。

ただし、実際に生前贈与を行う場合には慎重な検討が必要不可欠です。

今回説明したように贈与方法の注意点などもあるため、想定外の不利益が発生してしまわないよう、制度をしっかり理解して対策するようにしましょう。

また、令和5年も税制改正が行われているように、将来また税制改正が行われるリスクも考えられます。

いずれにしても、早めに計画を立てておくことが大切です。

将来の相続を考慮した生前贈与をご検討の方は、どうぞお気軽にご相談ください。