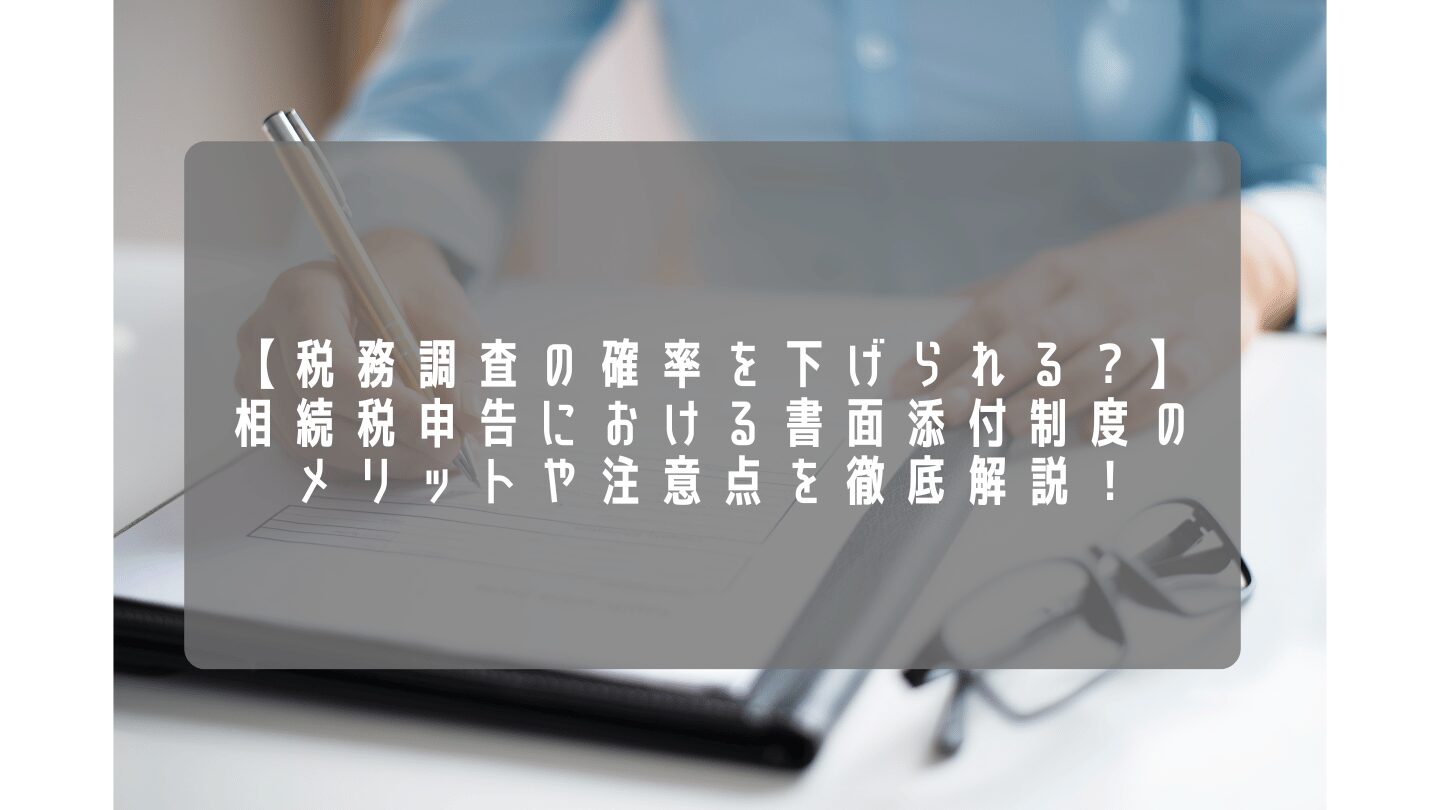

親から実家を相続したものの、自分は別に住居があり、使い道に困っている――

こうした悩みを抱える方は少なくありません。

総務省の統計では、日本全国の空き家数は約849万戸に達しており、その半数以上が相続によって発生しているとされています。

とはいえ、相続した空き家をどうするかは、一筋縄ではいかない問題です。

放置すれば法的リスクや経済的負担が発生し、かといって慌てて売却すれば不利になってしまう可能性もあります。

本記事では、相続した空き家に直面したときの判断基準と、それぞれの選択肢におけるメリット・デメリット、さらに税務面での最適なタイミングについて、解説していきます。

特に、2024年以降の法改正により、空き家対策は大きく変化しています。

相続登記の義務化、管理不全空家制度の新設、空き家特例の要件緩和など、最新の制度を理解した上で判断することが、後悔しない選択につながります。

「相続によって空き家が発生するかも知れない」と感じる方は、事前にしっかり知識を備えておきましょう。

Contents

相続した空き家を放置するリスク

「処分や管理が面倒くさいから」と相続した空き家を放置することはおすすめできません。

空き家を放置することで、想定外のリスクやトラブルが発生してしまう可能性があります。

危機感と責任感を持って、対策を考えるようにしましょう。

特定空家・管理不全空家への指定リスク

2023年の空家等対策特別措置法の改正により、空き家対策は大幅に強化されました。

従来は、「特定空家」に指定されてから行政が対応する仕組みでしたが、改正後は特定空家になる前の段階で「管理不全空家」として指導・勧告の対象となるようになっています。

| 特定空家とは | 以下の状態にある空き家を指します。 • そのまま放置すれば倒壊など著しく保安上危険となるおそれがある状態 • 著しく衛生上有害となるおそれのある状態 • 適切な管理が行われていないことにより著しく景観を損なっている状態 • その他周辺の生活環境の保全を図るために放置することが不適切である状態 |

| 管理不全空家とは | 特定空家になるおそれがある空き家のことです。 建物の外壁の剥落や雑草の繁茂など、比較的軽微な段階から行政が関与できるようになりました。 <指定後の流れと罰則> ①助言・指導:市区町村から改善の助言・指導が行われる ②勧告:改善されない場合、勧告が出される。この時点で固定資産税の住宅用地特例が解除される ③命令:勧告に従わない場合、命令が出され、違反すると50万円以下の過料 ④行政代執行:命令にも従わない場合、行政が強制的に解体し、費用を所有者に請求 |

特に注意するべきなのは、勧告を受けた時点で固定資産税の優遇措置が外れる点です。

通常、住宅が建っている土地は「住宅用地の特例」により、200平方メートルまでの部分について固定資産税が6分の1、都市計画税が3分の1に軽減されています。

この優遇がなくなると、翌年度から税負担が大幅に増加してしまいます。

管理責任と損害賠償リスク

空き家の所有者には、適切な管理義務があります。

管理を怠った結果、第三者に損害を与えた場合、損害賠償責任を負う可能性があります。

想定される損害賠償事例

• 老朽化した建物の外壁が剥落し、通行人に怪我を負わせた

• 台風で屋根材が飛散し、隣家の車両や建物を損傷させた

• 建物が倒壊し、隣接する住宅に被害を与えた

• 空き家から出火し、周辺住宅に延焼した

• 管理されていない庭木が越境し、隣家の建物を損傷させた

損害の内容によっては、賠償額が数百万円から数千万円に達するケースもあります。

建物の倒壊や火災による延焼など、被害が大きい場合は億単位の賠償責任を負う可能性も否定できません。

また、空き家が不法侵入や犯罪の温床になった場合、所有者が直接の加害者でなくても、管理責任を問われる可能性があります。

放火や不法投棄、薬物の取引場所として使われるなど、犯罪に巻き込まれるリスクも存在します。

相続登記義務化による過料リスク

2024年4月1日から、不動産の相続登記が義務化されました。

この義務化は、過去に発生した相続についても適用されます。

相続により不動産を取得したことを知った日から、3年以内に相続登記を申請しなければ、10万円以下の過料が科される可能性があります。

つまり、何年も前に相続した不動産で登記を済ませていない場合でも、2024年4月1日から3年以内に登記する必要があります。

相続登記をしないままでいると、以下のような問題が生じてしまうので、早めに対応しましょう。

• 売却や賃貸ができない(登記名義が被相続人のままでは契約できない)

• 次の相続が発生した場合、権利関係がさらに複雑化する

• 時間が経つほど必要書類の取得が困難になる

• 相続人の一人が認知症になると、遺産分割協議ができなくなる

「売る」という選択肢

空き家を売却する最大のメリットは、維持管理の負担から完全に解放されることです。

また、まとまった現金を手にすることで、他の用途に資金を活用することもできます。

以下のようなケースでは、売却が適していると言えるでしょう。

●自分や家族が使う予定がない

●建物の老朽化が進んでおり、リフォーム費用が高額になる

●遠方にあり、定期的な管理が困難

●相続人が複数おり、現金化して分割したい

●相続税の納税資金が必要

●固定資産税や維持管理費用の負担が重い

●地域に賃貸需要がない

●近隣に迷惑をかけるリスクを避けたい

売却時の税務上の優遇措置

相続した不動産を売却する際には、税制上の優遇措置を活用できる可能性があります。

これらを適切に利用することで、譲渡所得税を大幅に軽減できます。

<空き家特例(3,000万円特別控除)>

正式には「被相続人の居住用財産(空き家)に係る譲渡所得の特別控除の特例」といいます。

一定の要件を満たせば、譲渡所得から最大3,000万円を控除できる特例です。

相続または遺贈により取得した相続人の数が3人以上である場合は、特別控除額の上限は一人あたり2,000万円までになります。

相続税に適用できる「小規模宅地等の特例」とも併用可能です。

| 主な要件 | ・相続開始の直前まで被相続人が一人で居住していたこと(譲渡が平成31年4月1日以後の場合は、被相続人が老人ホームに入居していた場合も適用可) ・昭和56年5月31日以前に建築された家屋であること ・相続開始から譲渡時まで、事業用・賃貸用・居住用に供されていないこと ・相続開始日から3年を経過する日の属する年の12月31日までに譲渡すること ・譲渡対価の合計額が1億円以下であること ・家屋が一定の耐震基準に適合していること ・親子や夫婦など特別な関係がある人への譲渡ではないこと |

<取得費加算の特例>

相続税を納付した人が、相続開始日の翌日から相続税の申告期限の翌日以降3年以内(相続開始から3年10か月以内)に相続財産を譲渡した場合、納付した相続税額のうち一定額を譲渡資産の取得費に加算できる特例です。

| 主な要件 | ・相続または遺贈により財産を取得していること ・その財産を取得した人に相続税が課税されていること ・相続開始日の翌日から相続税申告期限の翌日以降3年以内に譲渡していること |

空き家特例との併用可否

取得費加算の特例と空き家特例は、併用できません。

どちらを選択するかは、それぞれの節税効果を計算して判断する必要があります。

一般的には、「譲渡益が3,000万円を大きく超えるかどうか」が、判断基準となるケースが多いでしょう。

なお、同一年中に複数の不動産を譲渡した場合は、物件ごとに異なる特例を適用することが可能です。

税制面から見た売却のベストタイミング

税制的に最も重要な期限は、空き家特例を活用する場合の「相続開始から3年を経過する日の属する年の12月31日まで」です。

この期限を過ぎると、最大3,000万円(または2,000万円)の控除が受けられなくなります。

取得費加算の特例を活用する場合は、相続開始から3年10か月以内が期限となります。

注意点①売却スケジュール

不動産の売却には、数ヶ月以上の時間がかかることが一般的です。

期限ギリギリに売却活動を始めると、焦って相場より安く売却してしまうリスクがあります。

余裕を持ったスケジュールを組むことが重要です。

注意点②遺産分割協議

売却するためには、誰が不動産を相続するかを決める遺産分割協議が必要です。

相続人間で意見が対立し、協議が長引くと、税制上の優遇措置を受けられる期限を過ぎてしまう可能性があります。

専門家にも相談しながら、スムーズに協議を進めることが重要です。

売却した際の税金について

譲渡所得税の基本的な仕組み

不動産を売却して利益が出た場合、その利益(譲渡所得)に対して所得税と住民税が課税されます。

また、所得が増加することによって国民健康保険料や介護保険料等も高くなるので注意が必要です。

<譲渡所得の計算式>

譲渡所得 = 譲渡収入金額 – (取得費 + 譲渡費用)

| 譲渡収入金額 | • 売却代金の総額 • 固定資産税や都市計画税の精算金も含まれる |

| 取得費 | • 購入代金(建物部分は減価償却後の金額) • 購入時の仲介手数料 • 購入時の登記費用 • 購入時の不動産取得税 • 相続した場合は被相続人の取得費を引き継ぐ • 取得費が不明な場合は売却金額の5%を概算取得費として計上可能 ※なお、不動産賃貸等のアパート等の業務用資産の場合には、上記費用のうち取得費に含まれないものもあるため、注意が必要です。 |

| 譲渡費用 | • 売却時の仲介手数料 • 売却時の測量費用 • 売却のための建物解体費用 • 売買契約書の印紙代 |

譲渡所得税の税率は、売却した年の1月1日時点での所有期間によって異なります。

相続した不動産の所有期間 被相続人が取得した日から計算します。

| 長期譲渡所得(所有期間5年超) | 短期譲渡所得(所有期間5年以下) | |

| 所得税 | 15% | 30% |

| 住民税 | 5% | 9% |

| 復興特別所得税 | 所得税額の2.1% | 所得税額の2.1% |

| 合計 | 20.315% | 39.63% |

売却が難しい空き家の対処法

建物の状態が悪く買い手がつかない場合

• 解体して更地にする:解体費用はかかるが、土地として売りやすくなる

• 古家付き土地として売却:解体費用は買主負担として、価格を下げて売却

• 不動産買取業者に依頼:市場価格より安くなるが、確実に売却できる

• リフォーム後に売却:数百万円の投資で価値を上げられる可能性がある

立地が悪く需要がない場合

• 隣地の所有者に買い取ってもらう:隣地所有者にとっては土地を広げるメリットがある

• 自治体の空き家バンクに登録:移住希望者とマッチングできる可能性がある

• 価格を大幅に下げる:損失は出るが、維持費を考えると長期的には得策の場合も

• 相続土地国庫帰属制度の活用:要件を満たせば国に引き取ってもらえる

場合によっては相続放棄も検討

• 被相続人に多額の借金がある。または、空き家以外にほとんど財産がない

• 建物が極度に老朽化しており、解体費用が高額

• 立地が極めて悪く、売却も賃貸も不可能

• 複雑な権利関係や境界問題がある

• 土壌汚染など重大な瑕疵がある

「貸す」という選択肢

空き家を賃貸に出すことで、継続的な収入を得ながら資産を保有し続けることができます。

将来的に自分や家族が使う可能性がある場合や、資産として保有したい場合に適した選択肢です。

以下のようなケースでは賃貸が適しているでしょう。

●立地がよく、賃貸需要が見込める

●建物の状態が比較的良好で、最小限のリフォームで貸せる

●将来的に自分や家族が使う可能性がある

●安定した収入源がほしい

●不動産を資産として保有し続けたい

●売却には抵抗があるが、放置もしたくない

●リフォーム費用を負担できる

●賃貸経営の知識がある、または学ぶ意欲がある

●管理会社に委託できる資金的余裕がある

賃貸経営のリスクと注意点

| 空室リスク | • 借主が見つからない期間も維持費用は発生する • 立地や条件によっては長期間空室が続く可能性がある |

| 家賃滞納リスク | • 家賃保証会社の利用で一定程度カバーできるが、費用がかかる • 滞納が続いた場合の明け渡し請求は時間とコストがかかる |

| 修繕・管理の負担 | • 設備の故障時には迅速な対応が必要 • 定期的な点検やメンテナンスが必要 • 遠方の場合、管理会社への委託が必須 |

税務上の注意点

賃貸収入は不動産所得として、確定申告が必要になります。

収入から必要経費を差し引いた金額が課税対象となります。

なお、賃貸に出すと空き家特例の要件である「相続から譲渡時まで事業用・賃貸用に供されていないこと」を満たさなくなるため、将来売却する際に空き家特例が使えなくなる点に注意が必要です。

「残す」という選択肢

積極的に「残す」という判断をする場合もあるでしょう。

ただし、放置ではなく、適切な管理を前提として対応する必要があります。

以下のようなケースでは、保有も選択肢に入るでしょう。

●将来的に自分や家族が住む具体的な予定がある

●思い出のある実家を手放したくない

●二地域居住や別荘として活用する予定がある

●資産価値の上昇が見込める

●売却や賃貸の準備期間として一時的に保有したい

●地域の不動産価値が上昇傾向にある

●維持管理費用を問題なく負担できる

●定期的に訪問できる距離にある

●適切な管理を継続する意思と能力がある

適切な管理の方法とコスト

空き家を保有し続ける場合、適切な管理が法的にも義務付けられています。

月に1〜2回程度の頻度で、建物内外の清掃や換気、破損箇所のチェック、郵便物の整理などを行いましょう。

遠方に住んでいる場合や、頻繁に訪問できない場合は、空き家管理サービスを提供する会社に委託する方法もあります。

また、完全に放置するのではなく、二地域居住や別荘として定期的に活用することで、建物の劣化を防いだり、地域とのつながりを維持したりすることができます。

まとめ

相続した空き家問題は、多くの方が将来直面する可能性の高い課題です。

最も重要なポイントは、放置せず、早期に判断することです。

特に2024年以降、相続登記の義務化や空き家対策の強化により、空き家を放置するリスクは格段に高まっています。

また、税制上の優遇措置を最大限活用することで、数百万円単位で税負担を軽減できる可能性があります。

特に、空き家特例の3,000万円控除(または2,000万円控除)や取得費加算の特例は、知っているか知らないかで大きな差が生まれます。

相続した空き家をどうするかは、ご自身の状況、家族の意向、物件の立地や状態、経済的な負担能力など、さまざまな要素を総合的に判断する必要があります。

わかば税務会計事務所では、相続・不動産に強い専門家がサポートを行なっています。

判断に迷った際は、ぜひお気軽にご相談ください。